Gepubliceerd op: 6 augustus 2020

” Vrouwen leven langer dan mannen, maar verdienen minder en bouwen dus ook minder pensioen op. Ik vind het belangrijk dat vrouwen weten waar ze staan met hun financiën “.

Deze week had ik de eer om een welbekende naam uit de FIRE-beweging te mogen interviewen voor onze website: Marjolein (alias Radical Fire).

Sinds 2018 is Marjolein – werkzaam in Finance – bezig met het opbouwen van passieve inkomstenstromen. Net als ‘Financieel Vrije Vrouw’ heeft Marjolein haar eigen website en blog, waar ze haar verhaal vertelt over haar weg naar financiële vrijheid.

Het leuke is dat Marjolein hierin tot nu toe een totaal andere weg bewandelt dan ik. Zij heeft o.a. veel meer kennis over crowdlending, ook wel bekend als Peer2Peer.

Webpagina & cursusmateriaal

Financieel Vrije Vrouw en Radical Fire zijn een mooie samenwerking aangegaan.

Voor jou zal deze samenwerking betekenen dat er nu webpagina over P2P beschikbaar is op deze website en dat er in september cursusmateriaal beschikbaar komt.

Ook jij kan gemakkelijk starten met deze zeer toegankelijke investeringsvorm, waar we zelf ook sinds juli 2020 mee zijn begonnen.

Zou je jezelf even kunnen voorstellen?

Ik ben Marjolein en sinds eind 2018 ben ik bezig met mijn reis naar financiële vrijheid. Sinds ik hieraan ben begonnen blog ik erover op de website: Radical Fire. Hier deel ik alles wat ik leer, tegen wat voor dingen ik aanloop en hoe men dezelfde stappen kan ondernemen als ik.

Veel mensen vinden financiën namelijk saai, stressvol of moeilijk. Ik wil mensen graag laten zien dat financiën leuk zijn en dat je totale vrijheid kan ervaren door je financiën onder controle te krijgen.

Met welk doel ben je gaan beleggen?

Toen ik begon met werken woonde ik op kamers en had ik al snel geld over. De eerste paar maanden was het leuk om dat op te maken, maar daarna zag ik al snel dat ik veel meer met dit geld kon doen. Toen ik eind 2018 FIRE (financial independence, retire early) ontdekte, ging er een wereld voor me open.

De FIRE-beweging is een community van mensen die graag eerder willen stoppen met werken. Om dit te bereiken, ben ik toen gaan beleggen in aandelen en in peer-to-peer (P2P) leningen.

Hoe ben je begonnen?

In het begin was ik ervan overtuigd dat de enige manier om te beleggen was door aandelen te kopen. Ik ben dus aandelen gaan analyseren, op basis van fundamentele analyse. Dit is een goede manier om aandelen te analyseren, maar het is tijdrovend en voor veel mensen te overweldigend om eraan te beginnen.

Daarom beveel ik altijd aan om in indexfondsen te beleggen. Dit is perfect als je een beginnend belegger bent of er simpelweg niet teveel tijd in wilt steken. Indexfondsen zijn fondsen die een bepaalde index kopiëren, zoals de AEX. Je hebt ook fondsen die nog een veel bredere spreiding hebben. Zo beleg ik in een fonds waarin meer dan 3000 bedrijven zitten en die de hele wereldeconomie zou dekken.

De eerste paar maanden heb ik alleen belegd op de beurs. Daarna wilde ik graag meerdere inkomstenstromen opbouwen, waardoor ik ook naar andere vormen van passief inkomen ben gaan kijken. Al snel kwam ik uit bij Funding Circle, een platform waarop je je geld kan uitlenen aan bedrijven.

Toen ik me hier meer in ging verdiepen, kwam ik erachter dat er veel meer online crowdlending en P2P platformen waren waar ik meer rendement kon verdienen. Al snel investeerde ik honderden euro’s per maand op deze platformen en ontving ik steeds meer passief inkomen.

Welke onderzoeken heb je gedaan voor je bent gestart en wat waren voor jou de belangrijkste bevindingen uit dat onderzoek?

Mijn onderzoek was redelijk beperkt tot de Nederlandse markt in het begin. Nadat ik mijn geld op de Nederlandse platformen had gezet, zag ik dat ik een veel hoger rendement kon krijgen bij andere platformen in Europa.

Ik ben toen gaan investeren bij andere platformen in Europa, waardoor ik mijn rendement enorm heb kunnen verhogen en ook mijn risico heb kunnen verminderen.

Bij deze Europese platformen heb je bijvoorbeeld vaak een terugkoopgarantie. Dit wil zeggen dat wanneer een bedrijf failliet zou gaan, mijn investering teruggekocht zou worden door het platform. Hierdoor zou ik (een deel van) mijn geld terugkrijgen. Bij veel Europese platformen heb je wel enige vorm van een terugkoopgarantie en dit is iets waar ik zelf naar kijk voordat ik in een platform investeer.

Had je al startkapitaal? Zo nee wat heb je gedaan om dit te verkrijgen?

Het mooie van investeren in peer-to-peer lending is dat je al met een klein bedrag kunt beginnen. Bij de meeste platformen kun al je investeren vanaf 10 tot 50 euro.

Wanneer je iedere maand 50 euro opzij legt, is dit al perfect om mee te beginnen. Het is veel belangrijker dat je zo snel mogelijk begint, dan dat je meteen duizenden euro’s kunt investeren.

Over de jaren heen groeit je investering snel dankzij het rente op rente effect. Hierbij verdien je niet alleen geld op jouw investering, maar ook op het rendement. Hoe eerder je begint, hoe eerder je van dit effect gebruik kan gaan maken. Peer2Peer is een van de beste beleggingsvormen om gebruik te maken van dit effect, omdat je een auto-invest functie kan toepassen.

Noot FVV: Lees meer hierover op onze webpagina.

Beleg je naast het werken in loondienst of is beleggen (inmiddels) je werk?

Momenteel werk ik in loonsdienst, wat betekent dat ik beleg naast mijn werk. Daarnaast ben ik voornamelijk een passieve belegger. Ik vind het prima om iedere maand in een aantal leningen te investeren en daar verder niet naar om te kijken.

We lezen dat beleggers in crowdlending veel spreken over de noodzaak van spreiden. Kun jij hier inzicht in geven en vertellen in hoeveel (verschillende) beleggingen jij zelf zit?

Het is bij crowdlending, zoals bij elke belegging, belangrijk om te spreiden. Stel dat er wat met een platform of met een bedrijf gebeurd, dan wil je niet in een klap 100% van je vermogen kwijt zijn.

In het begin geloofde ik heel erg dat je het beste in 5-10 verschillende platformen kon beleggen. Ik heb het opgebouwd tot 7 platformen en toen kwam het Envestio schandaal. Envestio is een P2P platform uit Estland. Dit platform claimde dat hun website was gehackt. Ze zijn daarna nooit meer terug online gegaan. Wat er precies gebeurd is, is nog niet duidelijk. Er is momenteel een rechtzaak gaande om het geld terug te krijgen.

Hierna heb ik besloten dat het beter is om in een paar platformen te investeren waar ik in geloof en waar ik uitgebreid onderzoek naar heb kunnen doen. Momenteel zit ik in 5 platformen, waarvan ik er nog maar in 3 actief beleg.

Voor die 3 platformen heb weer wel veel verschillende beleggingen. Gemiddeld beleg in tussen de 10 en 50 euro in een project, afhankelijk van het platform. In totaal beleg ik in ongeveer 200 projecten.

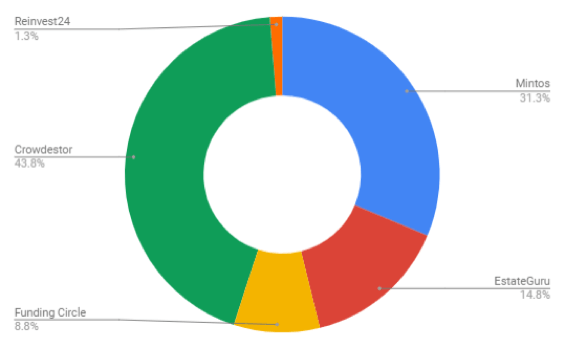

Dit is een huidige onderverdeling van mijn portfolio.

Op welke zaken moet je letten wanneer begint? Wat zijn de risico’s van Crowdlending?

A: Dat je geld niet constant volledig in projecten is geïnvesteerd;

B: Dat degene waar je het geld aan uitleent niet aan zijn verplichtingen kan voldoen;

C: Dat de lening-verstrekker (lees de tussenpersoon tussen degene die het geld leent en het platform waar jij je geld in investeert) failliet gaat;

D: Dat het platform failliet gaat;

E: De macro-economische risico’s en bewegingen zoals een economische crisis, een pandemie, of politieke onzekerheid.

Noot: Radical Fire heeft met aanvullingen van Financieel Vrije Vrouw verschillende zaken en onderzoeken omschreven die je kan doen om de verschillende risico’s te voorkomen of beperken.

Het is goed te weten dat de platformen zelf ook onderzoeken doen, aangezien jouw belang ook hun eigen lange-termijn-belang is om gezonde leningen in hun voorbestaan te waarborgen. Dit neemt niet weg dat het belangrijk is altijd eigen onderzoek te doen!

Op jouw website beschrijf je dat je onderzoek moet doen naar een platform. Kun jij inzicht geven in welke stappen jij zelf zet in de onderzoeken die jij doet?

Ik kijk i.i.g. naar de volgende dingen:

Heeft het platform een volledige terugkoopgarantie?

Terwijl het goed is om op niveau van de leningsverstrekker een terugkoopgarantie te geven, is dat vaak niet houdbaar op platform niveau. Platformen die dit 100% garanderen komen snel in de problemen wanneer er iets met de economie gebeurd een veel mensen hun leningen niet kunnen terugbetalen.

Wat voor ervaring heeft het management?

Het is een relatief nieuwe markt, dus veel topmanagement heeft ervaring in de bankenwereld. Het is goed om het management op LinkedIn op te zoeken en kijken aan wat voor projecten ze verder nog werken.

Is er genoeg informatie over het platform?

Check in welk land het platform is geregistreerd, wat het KVK nummer is, hoe groot het is, of het winst of verlies maakt, en hoeveel eigen vermogen het heeft.

Check het adres. Is er een adres? Bestaat het adres?

Als het adres een groot fancy kantoorgebouw is, is dit ook een rode vlag – dit is vaak niet waar.

Hoe is de klantenservice?

Voordat ik investeer check ik altijd hoe snel de klantenservice reageert en wat de kwaliteit van de antwoorden is. Als ze niet reageren of algemene antwoorden geven, is dit een rode vlag.

Noot: Wij hebben deze en enkele andere onderzoekstips in een lijstje op onze webpagina geplaatst.

Wanneer je zou mogen kiezen uit drie platformen. Welke werden dat dan?

Er was veel keuze, wat ervoor zorgde dat ik goed mijn onderzoek wilde doen. Ik heb mij verdiept in de grootste en meest bekende platformen in Europa, deze zijn momenteel:

- P2P lending – Mintos

- Crowdlending vastgoed – EstateGuru

- P2B lending – CrowdEstor

Mintos is als platform een tussenpartij van veel verschillende partijen die leningen aan individuen verstrekken. Dit zijn dus veel leningen, van een kleiner bedrag en je kunt al beginnen met investeren in Mintos vanaf 10 euro. Je krijgt maandelijks rente op je investering, wat je direct een passief inkomen geeft.

EstateGuru is een platform waarop je kunt investeren in vastgoed, vanaf 50 euro. De projecten waarin je investeert hebben vastgoed als onderpand, waardoor EstateGuru elke euro aan hun investeerders heeft kunnen terugbetalen.

Crowdestor is een platform waarop je als individu kunt lenen aan bedrijven. Dit zijn allerlei verschillende projecten waarin je vanaf 50 euro kunt instappen. Van vastgoed tot concerten tot supermarkten tot films, je kunt het zo gek niet verzinnen. Crowdestor geeft hoge rentes, wat uiteraard ook hoger risico met zich mee brengt.

Heb je wel eens problemen gehad met uitgeleend geld of met een platform of serviceprovider?

Ik heb problemen gehad met Envestio, het crowdfunding platform wat ik eerder al aanhaalde. Ze hebben hun website offline gehaald eind januari en we zijn nu met honderden investeerders een rechtszaak ingegaan om de mensen die dit hebben gedaan terecht te stellen.

Achteraf bleek dit geen solide platform. Ik wist er destijds nog te weinig vanaf toen ik hierin begon te investeren. Ze boden volledige terugkoopgarantie aan, je kon op ieder moment uitstappen en zou je geld direct terug krijgen. Wanneer teveel mensen dit tegelijk doen levert dit uiteraard een onhoudbare situatie op. Ook het management had weinig ervaring en zo waren er nog wat zaken die mij hadden moeten laten beslissen hier niet in te investeren.

Het is uiteraard vervelend wanneer zulke dingen gebeuren. Daarom is m.i. 10-15 % van je vermogen in crowdlending investeren voldoende. Je moet er geen slapeloze nachten van krijgen. Fijn aan ‘CROWD’lending is dat je nooit alleen staat in zulke gevallen en je dus sterker kan staan wanneer je in een juridisch gevecht mocht belanden.

Wat is je gemiddeld jaarrendement op eigen vermogen?

In februari 2020 was dit nog 10,5%, momenteel is het gezakt naar 9% door de platformen die een tijdelijke betaalstop hebben ingevoerd. De rentes die de afgelopen maand niet zijn betaald gaan uiteindelijk toch betaald worden, dus ik schat op 10% jaarlijks rendement uit te komen. Zeker niet verkeerd!

Welke invloed heeft de Corona crisis op jouw verdienmodel?

Er zijn dus platformen die hun leners een paar maanden de tijd geven om hun financiën op orde te krijgen. Andere platformen geven geen uitstel en gaan bij geen bericht uit van betaling volgens afspraak.

Er zijn een aantal projecten die dus een uitgestelde betaling hebben. De verwachting is tegen het einde van het jaar deze inkomsten ook binnen te krijgen. Dit is een hoogst uitzonderlijke situatie en hierdoor is het ook logisch dat projecten uitstel krijgen. Op deze manier hebben degene die het geld hebben geleend meer tijd en is de kans op faillissement kleiner.

Het later betalen van projecten kan vaker voorkomen. Het kan zo zijn dat het geld nog door een AML (anti money laundering) procedure heen moet, vertraging bij de bank of vertraging bij grensovergangen. Dit zijn geen dingen om je zorgen over te maken.

Mijn verwachting is ook dat aan het einde van de corona-crisis de effecten op mijn verdienmodel beperkt zijn. Projecten krijgen uitstel van betalen en gaan aan al hun verplichtingen voldoen. Je krijgt zelfs extra rente als ze langer doen over het terugbetalen!

Welk percentage van je vermogen zit in crowdlending?

Momenteel zit 10-15% van mijn vermogen in crowdlending. Dit groeit uiteraard met mijn vermogen mee. Hoe meer vermogen ik opbouw, hoe meer euro’s ik in crowdlending ga stoppen.

Hierdoor kan er van een hefboomwerking (leverage) gebruik gemaakt worden bij de bank, waardoor een volgend object aangekocht kan worden. Ik koop op goede locatie’s met een langetermijnvisie.

Herinvesteer je je passieve inkomsten? En zo ja, hoe?

In principe herinvesteer ik passieve inkomsten in het platform. Voor de platformen die ik aan het afbouwen ben, herinvesteer ik niet in hetzelfde platform.

Mijn uiteindelijke doel is om ook in vastgoed te gaan investeren.

Ik leer steeds meer over vastgoed en een van de dingen die me erg aanspreekt is de hefboom waar ik in vastgoed gebruik van kan gaan maken. Hierdoor kan ik sneller financiële vrijheid krijgen.

Starten met vastgoed gaat via Crowdlending veel sneller dan wanneer ik het zelfde geld zou sparen. Ik maak dus +10% rendement, wat al fantastisch is. Daarnaast maak ik ook gebruik van rente op rente opbouw.

Peer-to-peer lending geeft me naast meer spreiding ook meer controle over mijn financiën. Wanneer ik alleen in aandelen of ETF’s zou stappen, zou ik deze moeten verkopen op het moment dat ik wil beginnen met investeren in vastgoed.

Tijdens een crisis zou ik mijn aandelen liever aanhouden en zou ik ze liever niet met verlies verkopen. Plus, met P2P kan ik vooruit berekenen wanneer ik welk vermogen ga bereiken. Allemaal redenen waarom ik deze vorm van beleggen heel fijn vind.

Je schrijft: “Ik ben voorstander van vrouwen die vrouwen steunen” Kun je aangeven waarom?

Vrouwen leven langer dan mannen, maar verdienen minder en bouwen dus ook minder pensioen op. Ik vind het belangrijk dat vrouwen weten waar ze staan met hun financiën, zodat ze niet voor verrassingen komen te staan later in hun leven.

Ik vind het fantastisch om vrouwen te zien shinen. Door het creëren van financiële vrijheid kun je je focussen op wat jij belangrijk vind en wat jij leuk vindt.

Daarnaast zijn vrouwen ook een zeer ondervertegenwoordigde groep in de finance. Ik werk zelf in de finance, waar het merendeel man is. Ik denk dat een diversiteit kan zorgen voor verschillende meningen, interessante discussies, en mensen daardoor hun denkveld verbreden.

Op jouw website schrijf je naast crowdlending ook over besparen? Wat zijn de drie belangrijkste tips die jij mensen kan aanraden waar het gaat over het besparen van geld?

Er zijn enorm veel verschillende tips die gaan over het (be)sparen van geld, mijn drie favoriete zijn:

- Geef alleen geld uit aan dingen die belangrijk voor je zijn. Ik hou bijvoorbeeld enorm van reizen, maar ik geef niet zoveel om uit eten gaan. Ik bespaar geld door alleen uit eten te gaan bij speciale gelegenheden, wat weer bijdraagt aan mijn spaardoelen. Hierdoor heb ik in 2019 vier maanden kunnen reizen.

- Weet waarvoor je het doet. Als je zomaar gaat sparen omdat je meer geld wilt hebben, is de lol er vrij snel vanaf. Wanneer je dat geld een doel geeft wordt sparen een stuk makkelijker om vol te houden. Door deze motivatie is het makkelijker nee zeggen tegen dingen die je niet blij maken, zodat je geld kunt uitgeven aan dingen die je wel blij maken.

- Zet je geld apart aan het begin van de maand. Wanneer je uitbetaald wordt, zet meteen je geld opzij. Plan een automatische maandelijkse opdracht in bij de bank, van je betaalrekening naar je spaarrekening. Zo ga je niet nadenken of je het geld wel hebt om apart te zetten, het gaat automatisch.

Wat zijn naast crowdlending jouw drie favoriete manieren om passieve inkomsten te genereren?

Er zijn een aantal hele leuke en relatief makkelijke manieren om geld te verdienen. Degene die mij het meest aanspreken zijn:

- Investeren in de aandelenmarkt, waardoor je dividend binnenkrijgt als passief inkomen;

- Dingen verkopen die je thuis hebt liggen. Veel mensen hebben thuis nog een aantal dingen liggen waar ze niks mee doen, die nog redelijk wat geld waard zijn’

- Een blog beginnen. Hoewel het zeker niet passief is, is het wel een hele goede manier om continue te blijven groeien en kun je er na een tijd zelfs geld mee verdienen!

Heb je nog andere tips?

Start before you’re ready!

Als je een doel voor je ziet waar je voor wilt gaan, ga er dan ook volledig voor. Je zult nooit helemaal klaar zijn om de stap te zetten. Zodra je de stap zet, zul je zien dat er zoveel dingen op je pad komen die je zoveel verder gaan brengen in het leven.

Ook leuk! Samen met Financieel Vrije Vrouw ga ik binnenkort een overzichtelijk en makkelijk te volgen video cursus maken over crowdlending. Ik zou het natuurlijk leuk vinden wanneer je deze gaat bekijken en ook start met deze leuke investeringsmogelijkheid!

Schrijf je in voor onze nieuwsbrieven en je zal het weten wanneer de video’s gelanceerd worden!

Reisupdate: Van Curacao naar Panama & Costa Rica

Lees onze laatste reisupdate vanaf Curacao naar onze volgende bestemmingen: Panama & Costa Rica. Ontdek hoe we onze passieve inkomsten hebben verhoogd en wat we hebben geleerd over vastgoed, NFT’s, nodes en meer.

Gaan NFT’s niet langer naar de maan?

Zijn NFT’s een hype? Ontdek de waarheid over dalende koersen, oorlog en inflatie. Leer van Lisanne van NFTWegwijs.nl In het gratis webinar hoe je kunt investeren in NFT’s en er geld mee kunt verdienen.

Ontdek de Wereld van NFT’s met Lisanne van NFTWegwijs.nl

Over de liveshow van 8 maart! Ontdek samen met Lisanne van NFTWegwijs.nl wat NFT’s zijn en hoe je er geld mee kunt verdienen. Krijg praktische tips en stel je vragen live!